Il y a quelques mois, en tant que dangereux ultra-turbo-néo-libéral qui ne croit pas trop dans les mérites de l’État, j’ai osé suggérer ici que la « maturité de la dette est gérée […] avec une incompétence rare dans le monde de la finance ». J’ai récidivé, il y a quelques jours. Quand on vole le sac d’une vieille dame, la récidive ne coûte pas cher, mais là , on parle des sous du Trésor !

Un journaliste, dont je tairai le nom, chef de la rédaction d’un grand journal de province, s’est emparé de l’affaire tout choqué qu’il était. Quoi ? 7,8% ? « La valeur moyenne historique du taux à 10 ans de la France semble complètement anachronique ! », dixit mon journaliste. Il n’y a donc pas de risque que les taux remontent puisque « les paramètres économiques et monétaires actuellement en vigueur en Europe et dans le monde changent complètement la donne » et que « les banques centrales ont une puissance de feu illimitée et à durée indéterminée… » La preuve ? « Sans même intervenir sur les marchés […] Draghi a divisé les taux par 3 ou 4 ! »

Non, vraiment, mes théories fumeuses reviendraient à dire que « l’Agence France Trésor qui gère notre dette sur les marchés est composée de traders qui n’y connaissent rien » et que c’est « faire passer les opérateurs de marchés pour des imb[….]es… »

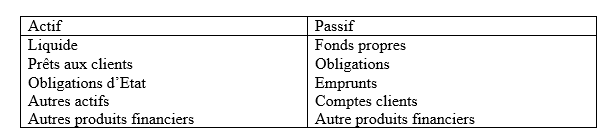

Comment gère-t-on un passif bancaire ?

Avant de nous lancer dans la gestion de la dette publique, il est utile de parler de gestion bancaire. Sans entrer dans les détails, qui peuvent être découverts ici sur Contrepoints, ou ici chez Jesús Huerta de Soto, ou ici chez Pascal Salin, observons quelques organismes financiers dont le passif total – ce qu’ils doivent à leurs prêteurs et à leurs actionnaires – est comparable à la dette publique française, soit 2040 milliards d’euros. Ils ne sont pas nombreux, JP Morgan Chase, HSBC, Fannie Mae ou Freddie Mac et quelques autres, mais ils existent.

Si elle a des actionnaires, la banque doit à ces derniers les fonds propres, i.e. l’argent qu’ils ont mis dans l’affaire, à l’origine ou lors d’augmentations de capital. Elle a aussi émis quelques obligations sur les marchés (qui ont généralement été achetées par des fonds de pension). Ces obligations ont une longue durée. La banque en émet régulièrement de nouvelles quand les plus anciennes arrivent à maturité. La banque emprunte aussi sur les marchés, soit à des banques soit à des entreprises qui ont des forts cash-flows positifs (Microsoft, Google, Apple, Oracle…) et qui attendent des jours meilleurs pour les réinvestir.

Avec ces 2040 milliards d’euros, la banque consent des prêts à ses clients. Elle garde un peu de fonds liquides (en général sous forme de bons souverains à très court terme ou de prêts très courts à des consœurs).

On notera que la banque garde aussi quelques obligations d’État en portefeuille : en fait, elle y est obligée par la législation en vigueur. Comme l’explique Alex Korbel, les accords de Bâle II « [forcent] indirectement les banques à détenir des obligations d’État étant donné que seules celles-ci étaient qualifiées d’actifs liquides et sûrs par le réglementateur ». Même si « Bâle III infléchit le tir en permettant à certaines obligations de sociétés privées d’être qualifiées elles-aussi d’actifs liquides », il n’en reste pas moins que les banques doivent détenir des obligations d’État souveraines. En français, les États ont forcé les banques à acheter des actifs sûrs. Ils ont ensuite défini les actifs sûrs comme étant les obligations d’État. Ceci tombe à pic ! Les États avaient justement plein de petites obligations amusantes à vendre1.

À part ces obligations d’État, quels sont les risques pour la banque ? Tout d’abord que les clients ne remboursent pas leurs prêts, c’est le risque de crédit. Ensuite, que les clients remboursent tous par anticipation, c’est le risque de prépaiement. Ce risque est plus subtil : il occupe les jours (et les nuits !) des modélisateurs : si la banque a emprunté (via des obligations à son passif) sur une durée de 15 ans pour faire un prêt hypothécaire à 15 ans (à son actif) et que le client rembourse par anticipation au bout de cinq ans, il faut que la banque puisse placer cet argent pendant les dix ans qui restent à courir. Si le taux à 10 ans au moment du remboursement anticipé est plus bas que le taux à quinze ans au moment de la souscription du prêt, la banque subit une perte.

Ceci nous amène (enfin !) à notre sujet : si la banque empruntait à 30 ans (passif) mais ne prêtait qu’à court terme (actif), elle ferait constamment face à un risque similaire. Elle risquerait d’avoir emprunté à très long terme à un moment où les taux étaient hauts et risquerait de faire des pertes énormes. Si elle a emprunté à un moment où les taux longs (à , disons, 30 ans) sont à 7% mais qu’elle prête à ces clients à 6%, elle perd 1%. Ça n’a l’air de rien mais nous parlions de JP Morgan Chase, HSBC, Fannie Mae ou Freddie Mac. Pour elles, ce serait une perte d’environ 20 milliards d’euros par an. Inacceptable !

Depuis la nuit des temps, les grandes banques commerciales ont une parade : elles ont des agences. Elles récoltent des fonds quasi-gratuits à très court terme, les dépôts, et les prêtent à long terme. Même si les dépôts sont par nature de très court terme, dans les faits, Pierre et Paul ne retirent pas leurs économies en même temps. En moyenne, Pierre dépose quand Paul retire et vice-versa. En plus, on peut demander aux déposants d’avertir à l’avance lors de gros retraits. Bien sûr, si tous les déposants veulent retirer en même temps, on risque un « bank run » mais on peut toujours limiter le montant des retraits comme à Chypre.

L’écart de duration

Pour les autres organismes financiers, il suffit de faire un calcul : quelle est la durée moyenne des actifs ? Quelle est la durée moyenne du passif ?

En pratique, comme rien n’est complètement simple en finance, pour chaque produit à l’actif ou au passif, on calcule sa « duration » qui est la durée de vie moyenne de ses flux financiers probables pondérée par leur valeur actualisée. Pour calculer les flux probables, il faut une distribution probable des taux d’intérêts qu’on obtient avec un modèle de taux. On entre ces données dans les modèles de risque de crédit et dans les modèles de prépaiement, et au petit matin, après une nuit complète de calculs fondés sur les prix de marché de la veille, les ordinateurs pondent des « durations » moyennes de l’actif et du passif. La différence est l’« écart de duration » : s’il est nul, l’organisme financier est immunisé – au moins à court terme – contre le risque lié à une forte variation des taux.

Comme nous sommes très joueurs, nous calculons aussi les mêmes concepts avec un choc des taux de 25, 50 et 100 points de base – soit 0,25%, 0,50% et 1,00% – à la hausse et à la baisse pour avoir une idée de l’exposition de notre organisme financier préféré à une hausse ou à une baisse des taux d’intérêt. Tous les matins, les patrons d’un organisme financier qui aurait la taille de bilan de la dette française, soit 2040 milliards d’euros, reçoivent donc un rapport circonstancié. S’il y a un écart, le patron de la salle des marchés agit en conséquence : il demande à ses traders de vendre ou acheter ce que j’ai noté « autres produits financiers » dans le bilan ci-dessus.

En général, les organismes sus-cités ont aussi un Chief Risk Officer qui a un vice-président sous ses ordres en charge de la « validation de modèles ». Cette personne embauche quelques financiers, quelques matheux et plein d’informaticiens : tous ces gens « valident » les modèles. En pratique, nous rejouons les modèles contre le passé récent pour vérifier qu’ils donnaient des résultats plausibles. Nous jouons aussi le futur contre des modèles concurrents de celui utilisé officiellement pour voir quels écarts on obtient. Le service de la recherche corrige les modèles au fur et à mesure que de nouvelles circonstances (ou faiblesses) émergent.

Si tout ceci paraît compliqué, disons que, d’une part, le concept de base est fort simple – à chaque décaissement probable on veut faire correspondre un encaissement probable – et que, d’autre part, c’est le B.A.-BA de la finance2.

Quand une banque a un écart de duration de plus de quelques mois, les questions se font pressantes. Par exemple, quand Fannie Mae, un organisme dont le bilan est égal à la dette publique française annonce que la valeur absolue de son écart de duration est soudain passée de 30 à 180 jours, ceci fait les titres du Wall Street Journal, ici ou là . Au contraire, quand les temps sont normaux, Fannie Mae et ses 2800 milliards de dollars de bilan ont un écart de duration de zéro mois. Oui, la firme par laquelle la crise arriva – selon certains – et qui était si mal gérée – selon d’autres – a ordinairement un écart de duration de zéro mois !

Comment gère-t-on un passif public ?

Soit. Tout ceci est fort bien pour un passif bancaire. Mais quid de la dette publique ?

En fait, on peut appliquer le même principe de base. D’un côté, on calcule la duration de la dette publique et, de l’autre, on calcule celle des flux financiers – recettes fiscales excédentaires – qui vont servir à la rembourser. Comme pour notre banque, le concept de base est fort simple – à chaque décaissement probable on veut faire correspondre un encaissement probable.

Tout ceci n’est pas une nouvelle branche de l’économie sortie tout droit de l’esprit d’un mathématicien tordu qui aurait fait une thèse de finances publiques et un peu trop de modélisation financière. Si on regarde la littérature sur les dettes souveraines, nous constatons que cette idée simple est largement utilisée. Prenons par exemple un article sur la dette du Brésil que je sélectionne car il est fort bien écrit. Les auteurs font les mêmes travaux que les services quantitatifs d’une large banque : ils calculent le risque de marché dû aux écarts de change (page 20), le risque de (dérapage du) budget (page 25), et le risque lié à la demande (page 27). Plus important pour notre propos, les auteurs calculent le risque de refinancement, c’est-à -dire le risque que l’État doive emprunter pour refinancer sa dette et qu’il ne puisse le faire qu’à des taux alors très élevés (page 22).

Pour la France, en déficit budgétaire depuis 40 ans, il n’y aura pas d’excédents qui permettraient d’apurer la dette avant que les deux générations, celle actuelle et celle à venir, de retraités ne soient « sorties » du système social. En gros, les futurs excédents qui permettraient d’apurer la dette – s’ils se réalisent un jour ? – ne prendront pas forme avant les années 2050 à 2070, au mieux. En d’autres termes, la duration des flux de recettes fiscales excédentaires est très certainement supérieure à 40 ans.

La maturité moyenne de la dette publique est de 7 ans ! L’écart de duration du Trésor est donc d’au moins 30 ans ! Je ne sais pas qui est le Chief Risk Officer de Bercy mais je ne m’avance pas trop en disant que sa position est ultra-spéculative. Cet écart de duration est énorme3. Lorsque je travaillais sur les modèles mathématiques d’une entreprise financière qui avait un bilan égal à la dette publique française, si mes patrons avaient eu un écart de duration au-dessus de quelques mois, ils auraient été virés. En fait, un tel écart ne se serait jamais matérialisé : sur une somme de 2040 milliards d’euros, cela prend des années d’en arriver là .

Et si les taux montaient ?

Comme les taux à court terme sont très bas, si bas même que l’État emprunte parfois à des taux réels négatifs, la décision a été prise d’économiser des intérêts et d’emprunter à 7 ans. Il n’y a pas besoin d’être grand prêtre pour répondre à la question suivante : si les taux d’intérêt reviennent à leur valeur historique d’ici aux sept prochaines années, que va-t-il se passer ?

D’après le document rigolo remis à une presse très docile lors de la présentation du projet de loi de finances 2015, le déficit primaire – i.e. avant paiement des intérêts sur les 2040 milliards de dette officielle – s’élèverait à 31,5 milliards en 2015. Ce chiffre est probablement aussi folklorique que celui de l’excédent – eh, oui, excédent ! – de 6,5 milliards d’euros de la Sécurité Sociale (page 6), la baisse – si, si ! – de la dette publique en pourcentage du PIB en 2017 (page 3), ou de la diminution – eh, oui, j’ai dit « rigolo » ! – des dépenses des administrations publiques locales (page 6). Ceci dit, même vus au travers de lunettes roses, les 31,5 milliards de déficit primaire représentent quand même 10% du budget total de l’État.

À 7 ans de maturité moyenne, l’État doit donc lever un septième de 2040 milliards, soit 286 milliards, plus notre déficit primaire de 31,5 milliards, plus les intérêts sur les 2040 milliards, soit 44,3 milliards en 2015 (page 15). En gros, 360 milliards d’euros. Un milliard par jour. Juste un peu plus que son budget total. Une bagatelle.

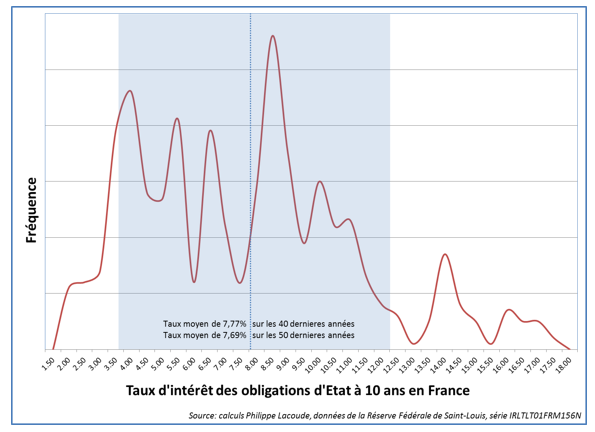

Ces 44,3 milliards cachent une hypothèse de taux d’environ 2,2%. Hélas, les taux n’ont pas toujours été à 2,2%. Sur les 40 dernières années, les obligations d’État à 10 ans ont eu un taux moyen de 7,77%. Sur les 50 dernières années, les obligations d’État à 10 ans ont eu un taux moyen de 7,69% et sont restées entre 3,58% et 12,27% pendant 80% du temps (zone bleue du graphique). Sur cette période, il y a eu 32 mois où le taux d’intérêt sur les obligations d’État à 10 ans était de plus de 2% supérieur à ce qu’il était 12 mois auparavant. Il y a eu une période de plus de trois mois où ce taux était supérieur de 4% à ce qu’il était 12 mois auparavant.

Les taux inférieurs à 3,58% (zone blanche à gauche) sont une anomalie historique : sur les 50 dernières années, les taux ont passé moins de 10% du temps dans cette zone.

À 7,77% de taux d’intérêt, une dette de 2040 milliards dont un septième viendrait à échéance, à laquelle on ajouterait un déficit primaire de 31,5 milliards, suppose de lever environ 481 milliards d’euros sur les marchés en une année. Cette valeur de 7,77% a peu de risque de se réaliser mais on ne parle pas non plus d’une valeur « hautement » improbable quand on parle de la valeur moyenne sur quarante ans… De plus, il n’est pas ridicule de penser que les taux reviendront à 4,4% – le double du projet de loi de finance pour 2015 – et les paiements sur la dette publique représenteraient alors environ 90 milliards d’euros, quasiment toutes les recettes de l’impôt sur le revenu plus l’impôt sur les sociétés !

Et qu’adviendra-t-il quand le Trésor aura du mal à emprunter ? La note de sa dette baissera. Si elle baisse en dessous de A3/A-, les banques ne pourront plus acheter de la dette souveraine comme investissement sûr au sens des accords de Bâle. Ceci aggravera mécaniquement la crise de placement du papier français. Les principaux acheteurs n’en achèteront plus, non pas parce qu’elle sera risquée mais aussi parce qu’ils n’en auront plus besoin : elle ne satisfera plus ces stricts critères internationaux sur lesquelles la France n’a pas prise.

Comme en Italie récemment, nos étatistes lanceront un grand effort d’intimidation des agences de notation. Si cela ne suffit pas, on créera une agence de notation européenne : le président l’a proposé dans son programme comme engagement numéro 7. Elle sera bien sûr sous le joug des eurocrates indépendante du grand capital apatride. Et tout le monde aura une bonne note4. Ouf, sauvés ! En fait, que nenni car dans le monde réel, les banquiers de Wall Street sont difficiles à entourlouper : il en faudra plus que Najat Vallaud-Belkacem et ses ridicules pastilles colorées pour leur faire oublier les notes des agences.

Est-ce que « les traders de l’Agence France Trésor n’y connaissent rien » ?

Au contraire. En fait, les traders de l’Agence France Trésor font un travail visiblement de qualité puisqu’ils ajustent avec une grande précision la maturité de la dette, au besoin par des opérations sur les « autres produits financiers » que j’avais dans le bilan ci-dessus5. La maturité est consciemment et minutieusement ramenée à 7 ans à un epsilon près. Les échéanciers sont tels que les appels aux marchés sont réguliers au fil de l’année. Visiblement, à Bercy, les techniciens font le travail qui leur a été confié.

Mais dans une banque, un trader ne décide pas de la stratégie de la maison. Un trader junior exécute. Éventuellement, un trader senior décide des meilleurs moyens d’exécuter la stratégie. Ni l’un, ni l’autre ne décident de la stratégie elle-même.

La faute – s’il y en a une – est donc à chercher du côté des responsables politiques. Ces derniers font pression pour minimiser la charge de la dette – à court terme – en espérant probablement passer le relais à leur successeur, si possible de l’autre bord politique, avant que ça n’explose… La théorie des choix publics dicte que la maturité moyenne doit être à peu près égale à la durée des mandats. Ils se félicitent même régulièrement d’économiser l’argent du contribuable : n’a-t-on pas « économisé » près de 3 milliards d’euros en 2014 par rapport aux estimations initiales de la charge de la dette ? En fait, ce « prix bas » sur nos intérêts reflète le risque que l’on fait supporter par le contribuable. En finance, quand le rendement apparent est très élevé, le risque l’est en général tout autant. Les politiques font un pari spéculatif avec 2040 milliards d’euros qui ne leur appartiennent pas.

Les politiciens peuvent-ils être si nuls qu’ils diminueraient la charge de la dette au risque d’obérer le futur ? Est-ce que les « grands argentiers » seraient si mauvais qu’ils leur conseilleraient d’emprunter à très court terme pour couvrir des dépenses à trente ans ? Est-ce que Michel Sapin, notre Ministre de la Parcimonie et des Contes Publics, – qui nous a dit le 15 mai 2014 que « la croissance nulle, ce n’est pas grave » –, pourrait être en train de faire la boulette financière du vingt-et-unième siècle ?

J’aimerais assez répondre par la négative mais je dois hélas citer ce que disait le plus grand argentier de ces 30 dernières années, Alan Greenspan, deux ans avant que les prix de l’immobilier n’atteignent leur sommet, que les taux ne soient au plus haut et que les emprunteurs ne se retrouvent incapables de payer leurs prêts à taux variables sur des maisons dévaluées :

« De nombreux propriétaires auraient économisé des dizaines de milliers de dollars s’ils avaient pris des prêts hypothécaires [courts] à taux variables plutôt que des prêts hypothécaires [long] à taux fixe au cours de la dernière décennie. »

Plusieurs millions de propriétaires américains ont hélas perdu leur maison en suivant à la lettre la stratégie d’emprunt à court terme d’Alan Greenspan et du Trésor français.

Est-ce que les « marchés » sont fous ?

Là encore, la question appelle une réponse par la négative. Les opérateurs de marché sont rationnels. Comme je l’expliquais ci-dessus, ils font en sorte de ne pas être en mauvaise posture. Ils ont un faible écart de duration. Ils s’immunisent contre les fortes variations de taux d’intérêt.

Les marchés prêtent encore aux États car les accords de Bâle II ou de Solvency II obligent les gros opérateurs financiers à acheter des cochonneries souveraines. Les banques centrales ont aussiune façon de les presser à acheter des produits dont ils ne veulent pas. Et quand bien même les banques ne voudraient pas acheter de dette souveraine, les agences gouvernementales les rappelleraient à l’ordre.

Toutefois les banquiers et assureurs ne seront pas les plus à plaindre quand ce château de cartes s’effondrera. Quand ils achètent des bons du Trésor, s’ils perçoivent un risque de crédit, ils achètent une assurance – un credit default swap – auprès d’un grand assureur. Personne n’opère en finance sans être couvert contre les risques de taux et/ou de crédit, ou, au moins, sans avoir précisément jaugé les risques.

De plus, comme la maturité moyenne de la dette est faible, le risque de crédit est minimal. Dans ce marché de dupes, tout le risque (d’intérêt) est précisément supporté par le Trésor.

Les seuls agents qui sont « irrationnels » sont les investisseurs finaux, tous ceux qui ont de l’« assurance vie » ou des OPCVM sans réaliser ce qu’il y a dedans. Les banquiers et les assureurs leur vendent tout ce qu’ils veulent bien acheter… Ces produits avariés ne sont pas facile à reconnaître : après-tout, ils viennent dans un paquet marqué AA+.

Jusqu’à quand avant la crise ?

Personne d’honnête n’en a la moindre d’idée. Si je le savais, je serais riche. Je pourrais aussi inventer une stratégie parfaite pour émettre la dette publique française.

La situation actuelle peut durer un moment mais il suffirait d’une crise comme celle des dettes européennes. Est-ce à nouveau possible ? Eh bien, comment va la Grèce ? Officiellement, très bien, merci pour elle ! Officieusement, elle est doucement en train de revenir vers son plus haut historique en termes de dette publique en pourcentage du PIB à 175% ! Bruxelles va bientôt tendre sa sébile pour demander au reste de l’Europe de bien vouloir renflouer cette trière une fois de plus.Logariasmo, parakalo?

Il suffirait aussi d’une remontée de l’inflation. Soit, on est plutôt en déflation. Nonobstant, la banque centrale n’injecte pas des centaines de milliards d’euros dans l’économie sans qu’un jour ou l’autre, l’inflation pointe son nez. Mario Draghi ne décide pas à la fois des taux d’intérêt de court terme et du taux d’inflation… Et la banque centrale décide encore moins des taux d’intérêt nominaux à 10 ans. Ces derniers sont fixés par le marché : plus un taux est long, moins la banque centrale a d’influence sur ce dernier.

Nous sommes en train de répéter les mêmes phénomènes qui ont engendré les crises précédentes : comme les taux bas ont créé la bulle technologique en 1996-2000, puis la bulle immobilière en 2002-2006, les taux bas actuels sont, à coup sûr, en train de créer les conditions de la crise suivante. À chaque fois que nous assistons à une envolée des prix des actifs, les journalistes trouvent un tas d’experts pour leur expliquer que nous sommes dans un monde nouveau. Leurs lecteurs sont victimes d’une suspension consentie de l’incrédulité qui dure ce que durent les roses ou, plutôt, les tulipomanies.

En l’absence d’une parfaite prescience, la vraie sagesse est de faire en sorte qu’à chaque fois qu’un bon du Trésor arrive à échéance, il y ait justement un encaissement d’impôt excédentaire, dont le montant dépasse juste assez la dépense de ce moment-là . En d’autres termes, sans savoir ce que le futur nous réserve – des taux plus bas pendant longtemps, des taux plus hauts dès demain – la seule façon d’immuniser le Trésor est d’avoir un écart de duration proche de zéro. Les financiers le font tous les jours consciemment : contrairement à ce que la gauche pense, les grands banquiers ne spéculent presque pas. La petite minorité qui spécule engage des sommes bien inférieures à Bercy sur des paris bien moins risqués.

Conclusion

Le Royaume-Uni, qui compte en son sein une bonne part de la haute finance européenne, et le Chili, qui a été envahi par les Chicago Boys il y a fort longtemps, sont les deux seuls pays développés dont la maturité de la dette publique est le double de celle de la France. Ce qui pourrait apparaître comme un argument en faveur du statu quo – si l’Allemagne, le Japon, les États-Unis et l’Italie font de même, pourquoi changer ? – est au contraire une forte incitation à la rénovation. En effet, si un jour les taux remontent, tous les pays se retrouveront avec des besoins de refinancement identiques puisqu’ils ont choisi d’avoir plus ou moins les mêmes échéanciers de paiement.

Comme pratiquement aucune des dettes publiques ne baisse dans un contexte de taux extrêmement bas, elles ne pourront que toutes augmenter en même temps dans le contexte inverse. Comment ne pas percevoir une situation explosive quand les taux remonteront ? Un beau matin, les prêteurs se feront rares quand leurs anticipations changeront. Les hommes de l’État qui croient que la situation durera ad vitam aeternam ne connaissent ni l’histoire, ni l’économie.